原创 2019-09-12高维学堂

国美和苏宁曾是中国家电零售行业最优秀的公司,是相互角力的竞争对手,也是在电商冲击下双双衰落的难兄难弟。从2004到2011年,短短七年时间,家电零售行业经历了翻天覆地、惊心动魄的变化。本文从财务角度为大家回顾分析这段历史。

7个公式

我们现在回到2004年,当时中国最大的家电零售商是国美和苏宁,美国最大的家电零售商百思买正在进入中国市场。

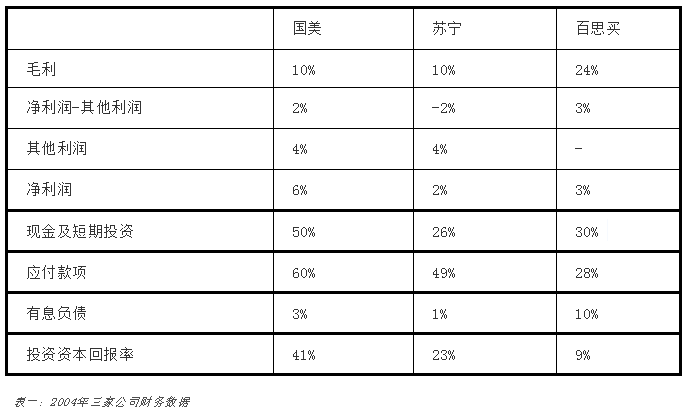

表一的毛利润、净利润、其它利润都是占收入的百分比。现金及短期投资、应付账款、有息负债都是占总资产的比重。考量资本回报有两个指标,一个是总资产报酬率,用净利润除以总资产;还有一个是投资资本回报率。分子是净利润加上利息,分母是有息负债加上股东权益。公式如下:

公式一:总资产报酬率=净利润÷总资产

公式二:投资资本回报率=(净利润+利息)÷(有息负债+股东权益)

很明显,总资产报酬率是一个比较粗糙的指标,投资资本回报率更精确。因此我们可以把公式一和公式二作些变化,得到公式三:

公式三:投资资本回报率=(净利润÷总资产)÷[总资产÷(有息负债+股东权益)]×[(净利润+利息)÷净利润]

其中,总资产报酬率决定于效益效率两个方面,效益的指标是净利润率,效率的指标是总资产周转率:

公式四:净利润率=净利润÷收入

公式五:总资产周转率=收入÷总资产

由公式四和公式五可以得到公式六:

公式六:总资产报酬率=净利润÷总资产=(净利润÷收入)×(收入÷总资产)=净利润率×总资产周转率

把公式六代入公式三,可以进一步转化为公式七:

公式七:投资资本回报率=(净利润率×总资产周转率)×[总资产÷(有息负债+股东权益)]×[(净利润+利息)÷净利润]

公式七就是我们分析国美苏宁发展历程的钥匙。

观察表一,会发现国美2004年有两个奇怪的数据。其一,当时开店卖家电是一个特别不赚钱的事。毛利率只有10%,但却获得了41%的投资回报。其二,毛利率只有10%,居然会有6%的净利润率。

我们把表一中的数据用公式七来计算一下:

(净利润率×总资产周转率),6%的净利润率,总资产周转率根据财报是2.2。

[总资产÷(有息负债+股东权益)],有息负债占总资产的3%,股东权益根据财报是总资产的30%,得到的结果约等于3。

[(净利润+利息)÷净利润],国美有息负债非常少,利息很少,接近于0。所以这个结果大概是1。

要得到41%的投资回报,有两个关键点,一个是6%的净利润率,一个是总资产除以33%的总资产,大概是三倍。

净利润率由两部分组成,一是4%的其它利润,一是2%的自营业务利润。净利润率中4%的其它利润是什么?谁想去国美和苏宁卖东西,就得交进场费、上架费、管理费、促销费等各种费用,也就是说这是向供应商的收费。

而10%的毛利润是从哪来的呢?是自营业务,卖家电的收入。国美和苏宁实际上都有两个业务:自营和收租。自营业务国美有2%利润,苏宁亏损2%,换句话说,国美和苏宁的利润都主要来自收租的业务,自营业务都不赚钱。

自营业务不赚钱,干嘛还做?为了赚取更大的杠杆。

国美的应付账款占总资产的60%,正是因为占用了别人大量的资金,还不需要给回报。所以才可以不用怎么借钱,有息负债只有3%。用100块钱赚钱,而这里面只有33块钱是要回报的,剩下的67块钱都不要回报。这33块要回报的钱就获得了三倍收益,这就是杠杆。

所以做自营业务的目的不是为了赚利润,而是为了赚杠杆。收租的业务才是为了赚利润。

这两件事缺一不可,只有利润,没有杠杆,或者只有杠杆,没有利润,只会得到十几个点的投资资本回报。只有这两件事结合在一起,才会有41%的回报,把一个看上去完全不赚钱的事变成了一个极其赚钱的生意。

百思买跟这两家公司太不像了,完全不像一个行业。因为百思买只做一个自营业务,买卖获得价差。

1987年,黄光裕从南方来到北京。那时家电是暴利行业,家电厂商都没有自己的渠道,卖家电很赚钱。黄光裕和哥哥就在北京火车站旁边开了一个小店,靠家电的进销差价赚钱。

国美是一个渠道商。渠道商赚的钱是生产商的销售费用,是在生产商的毛利里分一杯羹。到了2004年,家电行业的利润薄的像刀片,渠道商能分的那一杯羹已经很少。另一方面,渠道这种商业模式">商业模式由于新进入者的增多,也产生了激烈竞争。

国美在寻求转变,但没有换产品,没有换行业。而是用不同的方法去做原来的行业,在原来已经不挣钱的行业,通过模式创新获取更多利润。

国美出租的不是场地,也不是品牌,而是生产厂家遇见消费者的渠道。这个模式是构建渠道,收取渠道使用费,而不再单靠赚取进销价差。在2004年,国美是第一家用这种方式去做零售的。从这个意义上来说,这是真正的创新。

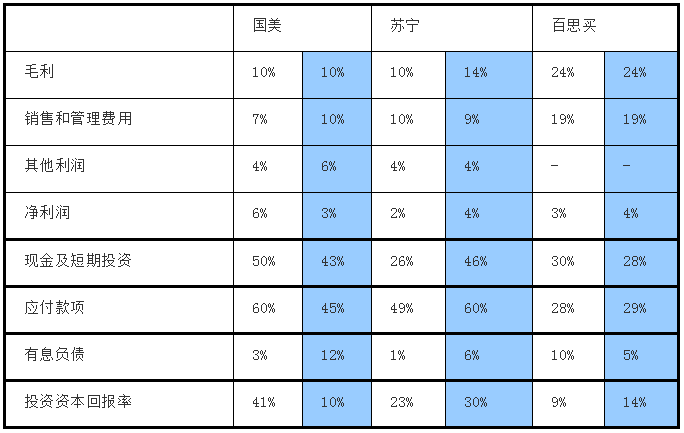

三年之后。我们来看看下表中2004年和2007年三家公司的财务数据,看看有没有让你大吃一惊的变化?

国美让人最吃惊的变化,仍然是投资资本回报率,短短三年的时间,就下降到了原来的四分之一,从41%降到10%。同时国美的净利润率也大幅下降,从6%下降到3%。其中其它业务利润率从4%上涨到6%,而自营业务利润率从2%变成-3%。

国美的自营业务到底出了什么问题?

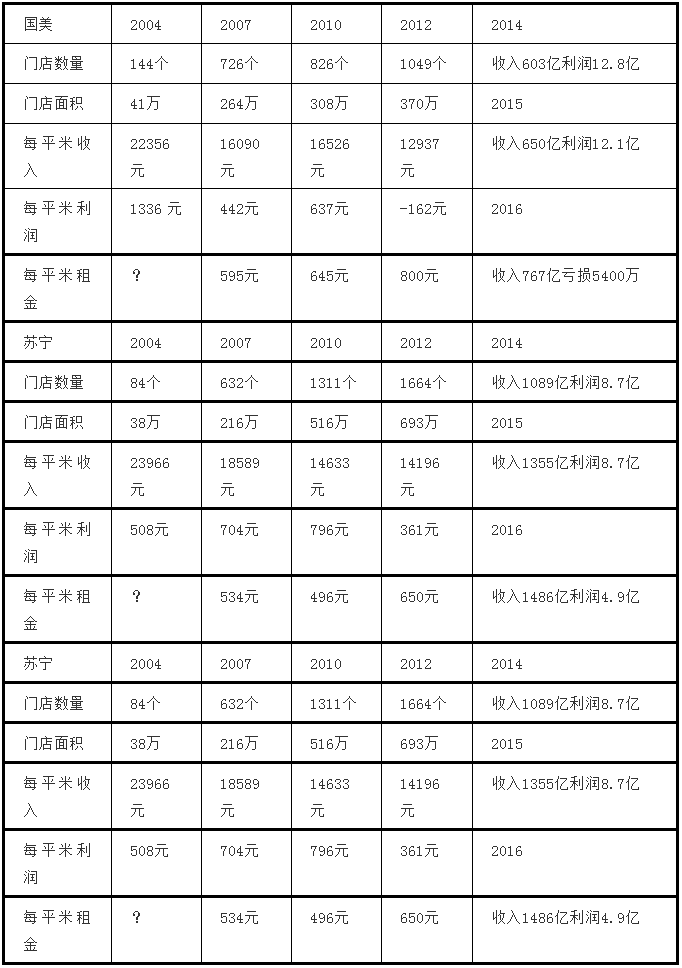

我们看一下表三国美的门店情况。

表三前面两列,列出了2004年和2007年国美苏宁两家公司的门店数据。两家公司在这两年,门店数量和面积都大幅增加。与此同时,每平米收入,也就是坪效都大幅下降。为什么?

实体店的地理位置一定有好有坏。渠道商商会把开店位置做一个排序,先开坪效高的位置,再开次优的位置。但随着开店数量的不断增加,坪效就一定会逐渐下降。这是一个两难的生意。渠道商为了提高覆盖率和渗透率,要在更多的城市开店,要在同一个城市开更多的店。但是只要开店,坪效就会下降。

大多数行业到一定阶段都会面临这种两难。但我们发现苏宁应对得很好。2007年苏宁也出现了坪效大幅度下降,但是单店利润却增加了。苏宁在这三年的时间里把毛利率从10%增到14%,足足比国美高出40%。为什么?

国美、苏宁的毛利率都来自自营业务。自营就是赚取家电的进销差价。由于激烈的竞争,那时两家公司在同一款商品上的进价和出价几乎完全一样。

那么苏宁毛利高的原因只有一个,就是只卖高毛利产品。但是在商品品类上,两家公司不可能差太多,否则消费者就会去品类全的那家。

也就是说,苏宁能够有效地引导消费者去买高毛利的商品。比如把高毛利商品放在醒目的位置,或者导购有效的引导。这个道理说起来很简单,但当有成千上万种商品,每个商品的价格可能每个星期都在变的时候,并不是一件容易的事。

恰恰是在这几年,苏宁请IBM搭建了IT系统,在这样的系统支持之下,苏宁从而在实体店时代占了上风。苏宁应对两难境地的方式,是靠更好的管理。

国美是怎么应对的?国美2007年最重要的两个调整,一是增加了其它利润,使得其它利润由4%增加到6%;一是减少了应付账款。也就是调整了对供应商的策略,增加了对供应商的收费,但是减少了对供应商款项的占用。

假设国美不做这个调整,我们用公式七算一下它的投资资本回报率:净利润率是1%。乘以根据财报得到的1.7的周转率,这时候杠杆还是三倍,结果是5.1%。而调整之后,是10%。

这就是为什么国美在当时调整对供应商的策略。利润率才是更关键的点,没有基本的利润做基数,杠杆再高也没有用。所以这个时候保证利润就变成了当务之急。但这个做法治标不治本。国美是当时公众眼里最好的中国零售企业,黄光裕当时是中国的首富。他实际上并没有有效的应对之策。

我们再来看下表三中国美的门店效益。2004年,国美每平米门店的收入2.2万元,毛利率10%,毛利是2200元。假设当时的租金是400,其他费用大概是500元,每平米利润是1300元。

2007年,坪效16000,毛利率10%,毛利是1600,租金是600,再扣除其他费用500,利润是不到500。越晚开的店坪效越低,租金越高。

2004年之前是一个开店就赚钱的时代,而2007年到了一个开店可能会不赚钱的时代。2004年比拼的是谁开店速度快,2007年比拼的是谁能让这个店赚钱。

在这两个完全不同的时代,国美和苏宁的表现完全不一样,这是两家基因完全不同的公司。在第一个时代厉害的那家公司,更擅长开店。而在第二个时代厉害的公司,更擅长门店管理。

京东来了

国美2007年开始战略调整,减少开店数量,提高单店坪效。在2007到2010年三年的时间里一共只开一百家店。坪效也有所提高。说明管理能力有提高。苏宁在这三年里大量开店,把门店数量扩充了一倍。因为大量开店,所以坪效自然降低。

从2007年和2010年这两个时间点看,房地产价格大幅攀升。但苏宁的租金成本是下降的。这是因为苏宁开始进入三四线城市。三四线城市的平均坪效一定比不上一二线城市的平均水平。但是三四线城市的第一家店很可能比一二线城市的第两千家店更赚钱,而资金成本更低。

当市场发展到这个规模,已经到了一个去三四线城市变得有利可图的时候。而苏宁率先走出了这一步。2011年这个行业发生了一个重要的变化。京东宣布进入家电零售。给国美和苏宁造成了什么影响?

这两家公司现在的状况很惨。国美2014年收入600亿,利润2.8亿。2016年收入760个亿,发生了第一亏损。2017年继续亏损。苏宁的情况也差不多。2016年收入1486亿,利润4.9亿,净利润率才0.3%。

2007年的胜利者苏宁,为什么到了2011年就倒下了?

苏宁在2007年这个时代,最擅长的事情是门店管理。确切的说,苏宁更加懂得如何在有限的面积里卖出更高价的商品。然而到了2011年的电商时代,面积变得无限。苏宁的核心能力变得一文不值。

而另一个方面,苏宁原来引以为荣的重要资产实体店,到了电商时代,变成了体验店、展示店,重要性大大下降。我们不知道这两家公司未来会怎么,是就此陨落,还是会浴火重生。

从2004年到2011年的短短七年时间,家电渠道商经历了天翻地覆、惊心动魄的发展历程。2004年还是一个开店就赚钱的时代,到了2007年就变成了开店不赚钱的时代。而到了2011年就到了电商时代。

我们面对一个变化越来越快的商业时代,前一阶段最厉害的公司,到下一额阶段就很容易死掉。因此企业要做好迭代。迭代的意思是时不时变一变,只做一点小小的调整,但是三年之后,变得完全不同。这是一个逐渐自我演化的过程。

观察世界,反思,通过迭代保持企业发展跟行业同步,这或许是国美和苏宁带给我们的启示。